Ставка на старость

Демография станет главной движущей силой финансовых рынков в ближайшие десятилетия.

Примерно 150 лет назад казалось немыслимым, что рожденная в наши дни девочка из Японии с 50%-ной вероятностью доживет до 100 лет. Между тем за это время средняя продолжительность жизни в мире увеличилась в два раза. К 2050 году доля людей в возрасте 60 лет и старше удвоится, численность пожилых достигнет 2 млрд человек — прогноз Всемирной ассамблеи по проблемам старения ООН от 2007 года. Общеизвестно, что это становится дополнительной нагрузкой для пенсионных бюджетов. Но еще и отличным источником заработка для инвесторов.

Спрос на услуги и товары, обеспечивающие привычно высокий уровень жизни пожилым людям в развитых странах, стабильно растет. Это обстоятельство уже сейчас учитывают в инвестиционных стратегиях многие фонды. «Постепенно пожилые люди начинают оказывать все большее влияние на экономику, формируется отдельный сектор рынка, ориентированный на удовлетворение потребностей именно старшего поколения. И с каждым годом доля этого сектора возрастает», — пояснил Николас Батрел, портфельный менеджер Lombard Odier.

Этот банк управляет фондом Golden Age, 80% его активов инвестировано в акции развитых стран (75,4% портфеля — здравоохранение, 6% — финансовый сектор). Среди вложений фонда — акции Life Technologies (ведущий производитель биотехнологических инструментов для научных исследований), Baxter International (продукты, которые сохраняют жизнь людей с гемофилией и иммунными нарушениями), Brookdale Senior Living (крупнейший в США владелец и оператор домов престарелых). Фонд планирует обыгрывать рынок на 10–12% в течение трех лет. С момента запуска в ноябре 2009 года он показал доходность 22,4% (рыночный ориентир — 18,9%).

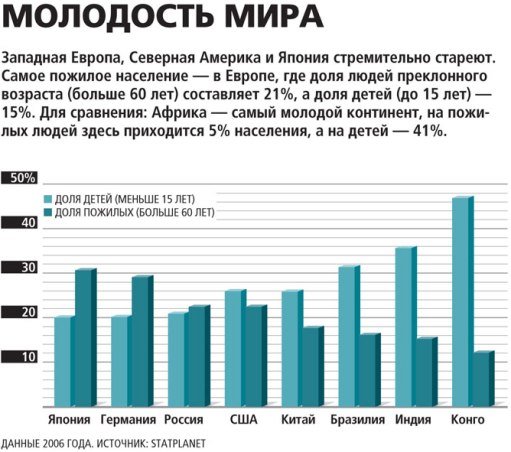

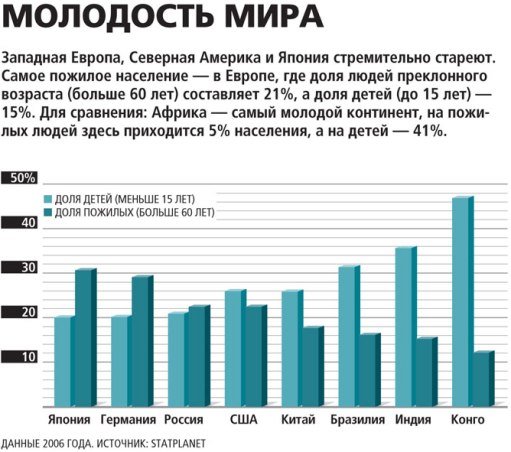

Новые возможности для инвестирования появляются не только благодаря старению развитого мира. Одним из этапов демографического перехода является «окно роста». Вот как оно возникает. Сначала снижается смертность (прежде всего детская) и растет общая численность населения, которое становится моложе. Затем происходит спад рождаемости, доля детей сокращается, а доля трудоспособного населения возрастает. Этот период низкой демографической нагрузки и есть дивиденд, проявляющийся в росте производительности труда и повышении уровня жизни. Развитый мир уже завершил этот переход, но для стран Азии и Латинской Америки «окно роста» будет открыто еще несколько десятилетий.

На обоих демографических трендах строит стратегию фонд Demographic Trends под управлением Allianz Global Investors Fund. В его портфеле 43,2% американских акций, но при этом значительную долю занимают бумаги Бразилии, Мексики, Китая, Гонконга. С момента запуска в декабре 2008 года фонд показал доходность 57,7%. Global Demographic Opportunities под управлением Schroder International Selection Fund также использует в своей стратегии несколько демографических идей (разные страны и сектора), его портфель: 26,4% средств — финансовые компании, 18,4% — потребительский сектор, 15,8% — промышленные предприятия, 13,7% — здравоохранение. С момента запуска в ноябре 2010 года фонд заработал 15%.

Помимо старения населения и «окон роста» сегодня есть еще одна демографическая особенность, оказывающая влияние на фондовый рынок: поколение, рожденное после Второй мировой войны (так называемые беби-бумеры), выходит на пенсию (только в США к этому поколению относят 78 млн человек). В 1990–2000-х именно беби-бумеры были максимально вовлечены в экономику и находились на пике сберегательных возможностей. Они создали мощный поток капитала, который вылился в самый продолжительный в истории фондового рынка «бычий» тренд. Динамику финансовых рынков на протяжении последних 30 лет во многом определяло инвестиционное поведение беби-бумеров, и последние финансовые кризисы в значительной степени связаны с их активностью, говорится в исследовании Wealth Equity Gilt Study от инвестбанка Barclays Capital.

В 2011 году в 65 лет выходят на пенсию первые беби-бумеры. В следующие 20 лет многие миллионы американцев покинут свои рабочие места. Приходит время тратить сбережения — заканчивается эпоха изобилия капитала. Согласно прогнозам Barclays Capital, в будущие 10 лет средний коэффициент P/E (отношение капитализации к прибыли) фондового рынка США снизится до 11. До кризиса 2008 года этот индикатор держался выше 25. Рынок акций, очевидно, больше не будет так хорош, долгосрочная стратегия «купи и держи» себя исчерпала.

Важное замечание: демографические тренды продолжаются десятки лет, рынки же отыгрывают идеи значительно быстрее и очень чувствительно реагируют на краткосрочные информационные поводы. «Ни один из долгосрочных фондов не застрахован от волатильности широкого рынка», — говорит Николас Батрел.

Автор: Алексей Ильин

Источник: www.forbes.ru

Все материалы на сайте Баффетт.РУ носят исключительно информационный характер, не являются офертой и не могут быть восприняты как рекомендации или призыв к действию с нашей стороны. Финансовые рынки несут высокие риски и любые торговые операции должны быть тщательно обдуманы.

Похожие материалы:

- ETF от Vanguard для покупки сейчас

- Иностранцы смогут вернуть свои активы в обмен на российские

- Ozon покидает фондовый рынок США

- Акции Netflix растут с возвращением аудитории

- Ares: Акция Баффета с дивидендами 10%

- Вы можете контролировать, что делать с сокращениями дивидендов

- Известия: СБП для ценных бумаг в РФ запустят в 2024 году

- Этот индикатор рецессии не ошибался 57 лет, и он дал четкий знак